我们经常说,云计算的未来十年不会像过去十年一样。凭借数万亿美元科技业务的强劲势头,云计算已经在鸿沟的另一边牢牢地扎根。卖家和买家都在采用云技术,许多人都在云之上建立自己的价值层。

在未来几年,Wikibon预计创新将继续围绕美国三大云以及亚太地区的阿里巴巴,并在这些超大规模云服务商提供的硬件、软件和工具上构建有价值的生态系统。

重要的是,Wikibon不认为这是一场逐底竞争。相反,Wikibon的预期是:大型公共云参与者将继续通过创新、自动化和集成来降低平台成本。其它云提供商和生态系统,包括传统 IT 买家在内,他们将利用超大规模云和挖掘各自市场的机会。Wikibon认为,这不是零和游戏。

云计算大事件

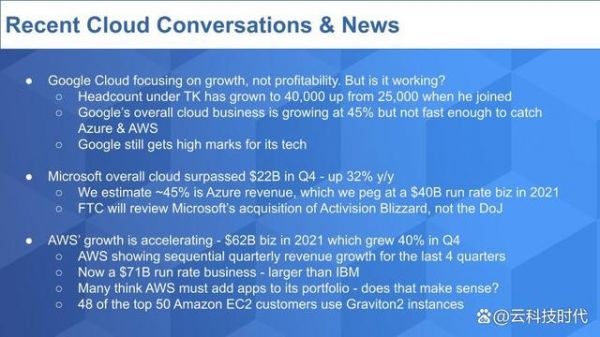

让我们来看看人们在云计算产业中谈论什么以及最近的一些新闻。

Google Cloud。截止2022年2月初,除了阿里巴巴,所有的大型云计算公司都公布了业绩。Google继续以牺牲利润为代价,专注于增长。Alphabet报告称,其云业务(包括 Google Workspace 等应用程序)增长了45% ,达到55亿美元,但运营亏损达8.9亿美元。自从 Thomas Kurian 加入 Google 并负责云业务以来,Google已经将其云计算业务的员工人数从2.5万人增加到现在的4万人,以努力追赶竞争,但追赶的代价是昂贵的。

从这个角度来看,AWS在2018年第一季度的收入是54亿美元,所以几乎与Google目前的云计算业务总量完全相同。而AWS当时的增长速度是49%。请记住,Google在其云计算数字中包括一大块高利润的软件。AWS那一季度的营业利润为14亿美元;约占其收入的26%。因此,这是一个高利润的业务——与思科的整体业务利润相当——这是一项强势的业务。

这就是当Google排名第三又没有足够快地从广告盈利模式中脱离出来时发生的事情。公平地说,Google在其技术质量上仍然获得了很高的评价。根据 Duckbill Group 的 Corey Quinn 的说法,亚马逊和Google Cloud“在可靠性方面并驾齐驱”。

微软Azure。接着看看微软云。微软的整体云业务在2021年12月当季超过了220亿美元,同比增长32%。与Google一样,微软在其云计算营收数字中包含应用软件和SaaS产品,并为其Azure基础设施即服务业务提供了有价值的引导。Wikibon估计Azure占了微软云业务的45%,Wikibon认为上个季度微软整体云业务达到了400亿美元年营收。微软在其盈利电话会议中指出,Azure 近期的增长率下降趋势将在2022年第一季度逆转,并呈现连续增长。

AWS。亚马逊在2022年2月初公布了财报,公布财报后的第二天,该公司的价值上涨了1910亿美元,创下了美股估值上涨的记录。本季度AWS的收入同比增长40%。它在今年收盘时达到了620亿美元,年营收达到了710亿美元。现在AWS的规模已经超过了IBM,后者在没有 Kyndryl的情况下的年营收为670亿美元。2011年IBM的收入为1070亿美元。

近期在媒体和社交媒体上有一个讨论,为了继续增长并与微软竞争,AWS必须进入 SaaS 业务并提供应用程序。Wikibon认为这不是亚马逊近期所应该采取的正确战略。相反,Wikibon认为AWS应该让开发人员能够参与竞争并开发SaaS产品。

最后,亚马逊披露其前50家客户中有48家正在使用Graviton2实例。为什么这很重要?因为AWS在定制芯片的竞争中遥遥领先,并且在价格性能曲线上远远优于基于x86的替代品。这就是为什么这项业务不是逐底竞争的原因之一。Google、微软和阿里巴巴紧随AWS在芯片领域的举措,将继续推动其内部成本结构的下降,并提供相当于或优于此前摩尔定律曲线的性价比。

四大云计算超级巨头收入超过1200亿美元

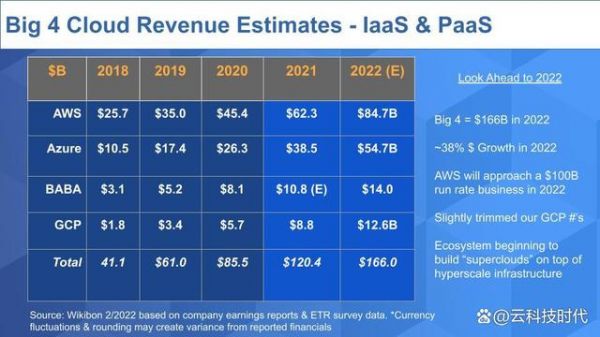

让我们看看这四家超大规模企业的2021年是如何结束的,并展望2022年。

上表显示了 AWS、微软、阿里巴巴和Google对全球IaaS和PaaS的收入预期。请记住,亚马逊和阿里巴巴分享了净IaaS数字,而微软和Alphabet只给了需要解读的数据。然后,Wikibon将这些数据与收集的其它数据相关联,Wikibon是为数不多的真正尝试进行对等比较的机构之一。Synergy Research是另一家追踪这些数据并将其公之于众的公司(没有付费墙),但是无法确定它们的数据。Synergy的GCP数据看起来很高,而Azure似乎有些被高估了,Synergy还统计托管的私有云服务等其它领域。

回到上面的表格。基于比较Alphabet在最近几个季度的一些声明和其它导致Wikibon不那么乐观的调查数据后,Wikibon略微向下调整了GCP数据。只有阿里巴巴尚未公布营收,因此Wikibon将保持2021年约1200亿美元的市场规模预测,相对于2020年增长41%。Wikibon预计这一数字在2022年将增长38%,达到1660亿美元。

这四家公司为这个生态系统创造了一个机会,以在这个基础设施之上建造超级云。我们正在见证这一切的发生。

AWS:连续四个季度加速增长

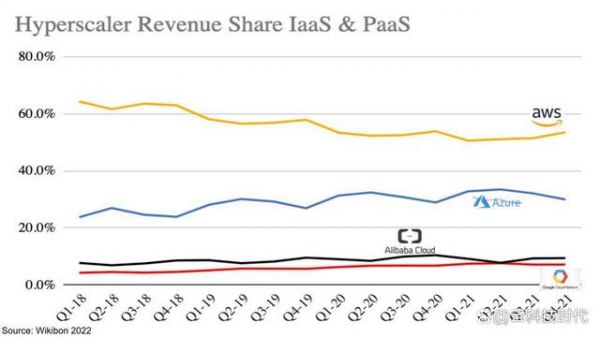

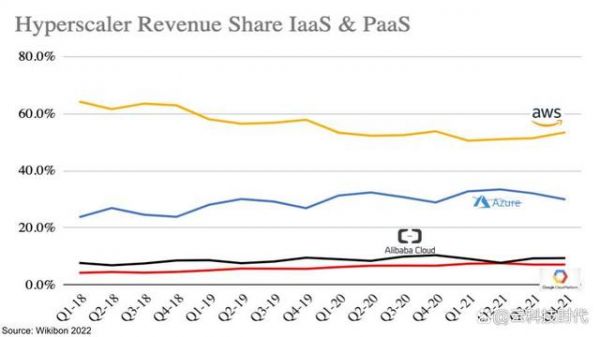

下面的图表显示了这四家公司的季度收入份额。

请注意,AWS扭转了其份额流失的趋势,并略有上升。AWS已经连续四个季度加速增长。去年,它占四大超级规模云公司收入的52%,第四季度这一数字接近54%。在2021年,Azure占据了超大规模云企业中32%的营收,而在第四季度这一比例降至30%。你可以看到,GCP和阿里巴巴在争夺铜牌。

值得注意的是,在Wikibon最近发布的2022 年预测文章中,Wikibon表示Google云平台今年将超过阿里巴巴,但鉴于最近看到了数据削减,因此Google要实现这一预测还需要做一些工作。

云计算的季度增长率正在趋于一致

让我们看看下图中的季度增长率,将看到呈市场压缩趋势。

上图中的数据,追踪着季度收入增长率,可以追溯到2019年第一季度,可以看到稳步下降的轨迹以及AWS在去年第一季度经历的逆转。现在请记住微软提供的Azure连续增长的市场指引,因此橙色线应呈回升趋势。考虑到 GCP 规模小得多,而又进行了大量进入市场的投资,我们希望看到其加速发展。

AWS的表现令人瞩目,该公司能够在710亿美元的业务中加速增长。阿里巴巴有点不透明,Wikibon承认没有那么接近中国市场,但将继续从远处观察,因为增长速度的急剧下降令人担忧。

云巨头们的巨大发展势头

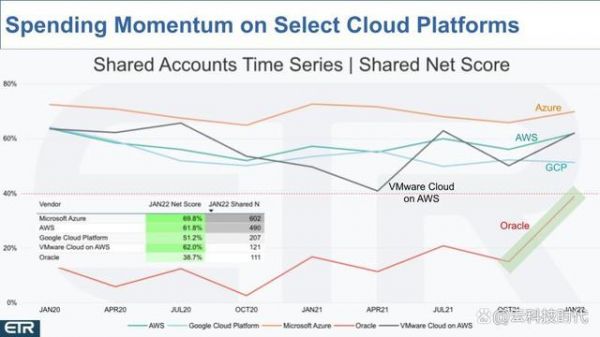

下面的图表显示了一些选定的云平台按时间排列的数据,这些云平台在ETR数据集中显示了支出势头。ETR 使用称为Net Score(净得分)的指标来衡量产品和服务的支出速度。净得分基本上会询问客户在平台上的花费是更多、更少还是相同?它从更多中减去更少,就能产生净分数。

此图表显示了可追溯到2020年1月的五个云平台的净得分。请注意插入的表格,它显示了净得分和 Shared N,后者表示数据集中的提及次数,在此处列出的所有平台都在调查中显示出强大的存在,40%的红色虚线表示支出处于较高水平。

可以看到Azure、AWS和VMware Cloud on AWS以及GCP都得到了很好的提升,并从10 月份的数据中反弹,这表明云的整体发展势头仍在继续。

但是,这些数字中大的惊喜是Oracle的稳步攀升和陡峭的上升势头,达到了仅低于40%的水平。当然,一个季度不代表一种趋势,但追溯到2020年1月,Oracle的峰值越来越高。这将继续引发市场的关注。

本地与混合云显示出可观的势头

下图显示了 ETR 调查中其它一些云平台在相同时间里的序列视图。

在图表中,引入了一些大型混合云参与者,尤其是VMware Cloud,即VCF和其它本地解决方案。Red Hat OpenStack,在想要构建自有云的电信公司中仍然很受欢迎。我们也开始看到HPE GreenLake和Dell Apex更频繁地出现。几年前,IBM 收购了SoftLayer,后者主要是一家裸机托管公司。IBM利用该平台开发了自己的公共云。在很大程度上错过了云浪潮之后,IBM现在正以红帽 OpenShift 作为其战略的关键,在混合云领域奋起直追。

这些数据告诉我们,首先这些平台在数据集中的存在感不同于以前的参与者。VMware 是一个可能的例外,其Shared N达到了110。除了VMware之外,这些玩家没有上一张图表中显示出加速支出的态势,大多数都在红线以下。

HPE和戴尔很有趣。他们正在将早期的私有云业务分别过渡到GreenLake和Apex。经过多年关注挤占传统本地基础设施市场的公共云之后,他们现在开始在企业本地为客户构建类似云的基础设施、服务和定价模型。他们向云模式转型,并以一种更明智、更有吸引力的方式对其进行营销。因此,Wikibon预计这两家公司的数据会出现反弹,因为他们的安装基础正在发生转变,并最终进入一个稳定的阶段。

再来看看IBM。该公司正在进行一次重大的改革。Arvind Krishna继承了三代具有专业服务思维的领导团队。在后郭士纳时代,彭明盛和罗睿兰坚持IBM的服务传统太久,并保护过去不受未来的影响。IBM错过了云计算的机会,被迫收购红帽公司为混合云战争做好准备。罗睿兰试图缩小规模以求成长,但没有成功。Krishna正在加速行动以解决遗留问题,并在剥离Kyndryl后,承诺收入增长将达到中等个位数,这将是一个可喜的变化。IBM有很多工作要做,Wikibon预计它的净得分数字也会随着客户向未来过渡而反弹。

AWS和Azure的令人印象深刻的地位

让我们在不同的背景下看看所有这些玩家。

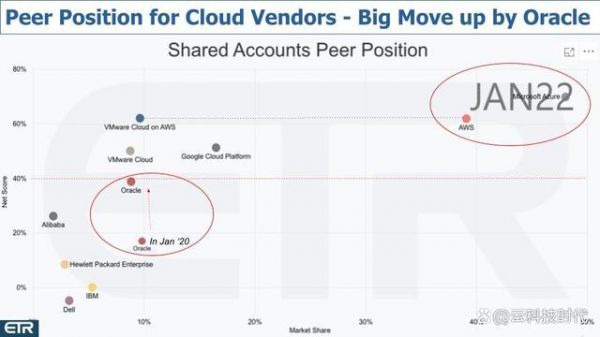

上面的图表绘制了前面提及的所有的云,纵轴是净得分或支出速度,横轴是市场份额或在数据集中的普遍性。在这里提出几个关键的问题:数据证实了Wikibon一段时间以来的说法,AWS和微软以其强大的存在和数百亿的收入而独树一帜——但它们都远远高于40%的线,并在这两个方面明显领先于GCP;VMware虽然规模要小得多,但正显示出合理的势头,这与其公开声明有关;阿里巴巴在调查中没有真正的大样本,可以看到HPE、戴尔和IBM还有一些工作要做,但在调查中开始显示出更大的存在,但与领导者相比,支出势头仍然不大。Oracle是大的惊喜——看看Oracle在2021年一月份调查中的位置,以及他们在最近的飙升。

Oracle 是关键任务应用程序之王

Twitter上的一个视频引发了关注,这是一个数据库迁移的场景。对于那些曾经经历过关键任务系统的重大迁移的人来说,从Oracle迁移出去真的很痛苦。而尽管人们对Oracle有所有的仇恨和所有的缺点,但它确实是关键任务系统的最佳环境。客户知道这一点。

现在的情况是,Oracle正在为Oracle数据库和关键任务应用程序构建最佳云,它有很多真正赚钱的客户,这些客户有着庞大的本地应用,而这些公司正在迁移到Oracle云基础设施(OCI)。由于可以在Oracle云中获得相同的集成Exadata硬件和软件来运行数据库,Oracle比其竞争对手更有优势。Oracle不仅投资以优化其关键任务应用程序的云基础架构,还通过惩罚在其它地方运行Oracle的客户来提高成本效益。Oracle提高了在其它云上运行其软件的许可费用,并允许这些云称Oracle更便宜。

分析师高度评价Oracle的云数据库。Oracle的差异化地位有助于解释为什么Oracle是关键任务应用程序之王,例如Gartner的云数据库魔力象限和其它分析展示了Oracle处于如此有利的位置。

可以在上图中看到,Oracle在象限中的位置与 AWS 和微软一样,并领先于Google。右侧是Gartner在运营用例中对DBMS的关键能力评级,Oracle 在 Gartner 跟踪的几乎所有类别中都处于领先地位。上面的图表显示了传统的交易,但是Gartner认为Oracle在流处理、操作智能和实时增强交易方面领先于所有供应商。

Wikibon认为Gartner可能会错过一些新兴的机会,例如 Snowflake 正在开创的机会。但不可否认的是,Oracle通过面向Redhat套件的优化,在云计算方面做出了正确的举措。在Wikibon看来,这一点是毫无疑问的,当涉及到关键任务时,我们认为Gartner的分析是正确的。

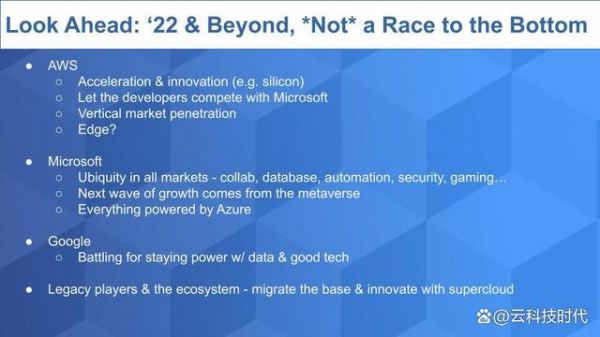

展望云计算的未来

从三大云玩家开始。AWS 正在加速创新——一个很好的例子是使用定制芯片如Nitro、Graviton和其它芯片,它们将帮助该公司解决与“通往零碳”相关的担忧。Wikibon相信 AWS 将让其开发人员专注于SaaS业务,并且在大多数情况下,AWS将提供解决大型垂直市场(如呼叫中心)的解决方案。 边缘仍然是AWS和所有云玩家的未知数。AWS认为,到时候所有的工作负载都会在公有云中运行。很难想象特斯拉自动驾驶汽车在公共云中运行,但也许AWS会重新定义云的含义。

微软无处不在,现在正在进一步扩展到游戏和元宇宙中。当纳德拉在2014年成为CEO时,很多人认为他应该放弃Xbox。当时许多Oracle员工的笑话是,Safra Catz 会在假期给她的孩子、侄女、侄子和孩子的朋友购买Xbox游戏机,因为微软每出货一台Xbox都会赔钱。 但纳德拉坚持了下来,并看到了通过在线游戏社区进行扩张的机会。他作为CEO的第一笔收购交易是《我的世界》,现在收购动视暴雪将使微软成为全球收入排名第三的游戏公司,仅次于腾讯和索尼。所有这些都将由Azure提供支持,并推动更多的计算、存储、人工智能和工具。

Google正努力在这场对话中保持相关性并紧紧跟随。幸运的是,由于Google的广告业务利润丰厚,它能够承受在云计算中遭受的巨大损失。不要像许多人猜测的那样期望Google会放弃云计算,这将是一个巨大的错误,因为市场足够容纳三个玩家。

接下来是其它的云。云生态系统尤其是 AWS 的生态系统正在爆炸式增长,而超级云的想法——即跨越多个云并隐藏底层复杂性的价值层,开始浮出水面。传统玩家与他们的客户保持密切联系,并努力让他们继续消费——而且这种做法奏效了。戴尔、HPE、思科和像 Pure Storage 这样的小型本地厂商表现相对仍然不错,他们只是不像大型云玩家那样“性感”。

真正有趣的是行业内公司正在转型以创建自己的数字业务,几乎所有这些企业都在公共云中运行一部分产品——但通常都与企业内部的工作负载和数据相连接。让这项工作发挥作用并在所有环境中创造出色的体验是一个巨大的机会,我们正亲眼目睹这一过程。 不要错过!