7月16日消息,高盛在最新评估中上调阿里云估值至930亿美金,较2个月前摩根士丹利给出的770亿美金估值上升超两成。

近期多家机构上调阿里云估值,分析认为其在规模和战略布局上有突出优势,调整其估值向亚马逊AWS靠拢。

高盛认为,阿里云将持续保持高速增长,保守估计2022财年营收达834亿元。KeyBanc也在最新报告中大幅上调阿里云估值,分析称疫情正在加速企业数字化进程,这将极大提高阿里云的发展潜力。

从公开数据来看,阿里云在不到两年内估值已翻倍:2018年底,其估值仅为390亿美元。

支撑阿里云高估值的因素,一是其营收规模的增长;二是中国云计算市场的巨大潜力。

快速增长的阿里云

2012年,阿里云独立成立事业群;2018年,升级为阿里云智能,发力ToB市场;2019年,阿里云为整个集团业务提供底层支撑。

7月15日,阿里云宣布推出第三代神龙云服务器,与上一代相比,第三代神龙云服务器的综合性能提升高达160%,比目前全球最顶级云服务器还要快30%以上,整体算力全球强。

从最早单一的通用计算,到推出异构计算与高性能计算产品,再到今天的一系列新品,阿里云弹性计算已覆盖互联网、金融、零售等行业近300种场景,支撑了各种流量高峰:如12306的春运抢票、微博热点的暴涨流量、钉钉2小时扩容10万台云服务器等。

作为国内最先布局云计算的厂商,阿里云快速增长:2015财年,阿里巴巴首次披露云计算营收,当年阿里云收入为12.71亿元;到2020财年,这一数字在6年间增长31倍。

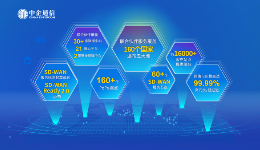

目前,阿里云已经成长为全球第三、中国第一的云计算厂商,并且在阿里整个集团的贡献越来越高。

根据最新财报显示,2020财年(2019年二季度-2020年一季度)云计算业务收入56.51亿美元,同比增长62%,占到总收入的7.85%,这个比例逐年上升。

根据Canalys数据,2020年一季度全球云计算基础设施支出同比增长34.5%,达到310亿美元。其中AWS和微软分别排名第一和第二,谷歌云和阿里云并列第三,两者均占有约6%。

虽然市场份额与全球起步较早的大厂还有差距,但阿里云目前是增速最快的“一朵云”。

4月,阿里云的市场份额从2018年的26%增长至28%,接近亚马逊AWS和微软Azure总和。在全球云计算IaaS市场,阿里云的份额从7.7%上涨至9.1%。

高盛预测,保守估计阿里云2022财年营收为834.07亿元。由此,在对阿里云的估值中,选取834.07亿人民币作为营收数据,给予阿里云8.0倍市售率倍数,得出930亿美金的现行估值。

国内云计算行业潜力巨大

云计算将接棒PC互联网和移动互联网之后的人工智能时代的基础设施。

科技创新往往始于B端经历C端快速放大再到B端企业应用,移动互联网经历C端商业化之后向B端以云计算服务的形式呈现。

从全球科技产业来看,云计算保持高速增长,全球IaaS/PaaS保持40%以上的增长,海外SaaS行业公司增速稳定在20-40%区间;而国内云计算行业起步晚,公有云渗透率远低于国外,还有较大增长空间。

目前,每年全球基础IT支出规模大致为3000亿美元,公有云IaaS/PaaS基础层渗透率接近25%,国内市场公有云基础层市场大致为400亿元,渗透率仅为13.3%。

高盛认为,全球数字化正在快速发展,将打破时间和地点的隔阂,并改变多个产业的应用实践;数字化将成为新经济的主要驱动力;全球市场,尤其是亚太市场具有巨大的增长潜力。

与C端业务相比,B端业务爆发力偏弱,但建立壁垒之后持续性较强,这形成了高壁垒,新玩家较难进入,因此行业的龙头未来成长确定性较高。

阿里云一季度在国内的市场份额为44.5%,排名第一,与华为云(14.1%)、腾讯云(13.9%)、百度智能云(8.6%)共占总市场的81%。

目前,政府已显露出“上云”的巨大需求,国内云计算厂商也将持续加码云计算行业建设。

阿里云在4月20日宣布,未来3年将投入2000亿元,用于云操作系统、服务器、芯片、网络等重大核心技术研发攻坚和面向未来的数据中心建设。

随后,5月26日,腾讯宣布未来五年将投入5000亿用于新基建布局,将陆续在全国新建多个百万级服务器规模的大型数据中心。