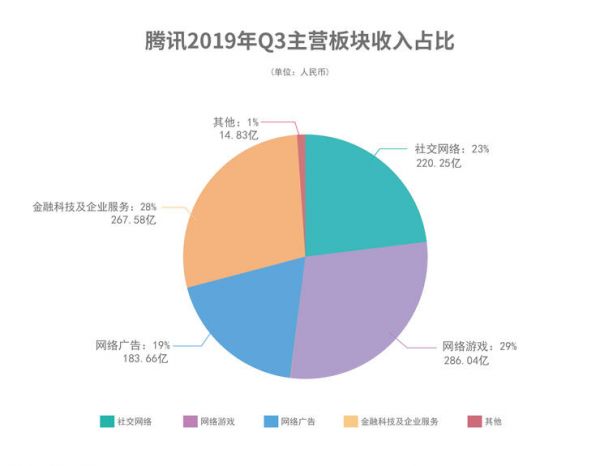

腾讯财报中“大秘密”云业务收入又一次被公开了:2019年Q3,腾讯云收入47亿元人民币,同比增长80%。

11月13日,刚刚过完20周年庆的腾讯发布了新季度财报。其中,云的业务收入数据再度被披露,成为新亮点。

根据财报,企业服务方面,腾讯的云收入47亿元人民币,同比增长80%。上一季度云业务收入“遮遮掩掩”,被包含在金融科技版块,未单独披露),更早之前的单独公开还是2018年Q4。

联系到腾讯刚刚度过9·30架构调整一周年,此次业绩公布无疑是提振了其转型产业互联网的信心。

雷锋网注意到,11月1日,阿里发布2019年Q2财报,其中阿里云季度营收92.91亿元,比去年同期净增36.24亿元,增速达到64%。同期,亚马逊和微软相继发布财报,其云计算营收增长分别为35%和59%。

尽管全球云计算3A阵营增长率,都十分可观,但此次腾讯云“80%”的季度增长率,似乎更为“好看”。

从收入上看,腾讯云季度47亿与阿里云季度92.91亿相比,仅仅相差约一倍。相比此前长期3-4倍的业绩差,双方的段位进一步拉近。

腾讯云收入来自哪里?

至于这次腾讯云收入增长的原因,财报给出的理由是:

主要由于现有客户增加使用量,以及教育、金融、民生服务及零售业等的客户基础扩大。

例如,腾讯云获得深圳罗湖区智慧教育云平台的营运合约,这是中国教育垂直领域的大型纯软件项目。

我们的智慧行业解决方案亦增长迅速,尤其是智慧零售项目。

我们发布SaaS生态「千帆计划」,通过整合如云服务及企业微信等腾讯内部资源,联合外部SaaS企业,以培育更多垂直领域SaaS解决方案。

随着我们扩大云业务规模及优化供应链,我们云服务的营运效率有所提升。

仔细解读下来,就是腾讯云在重点行业的渗透,带来了强劲的收入。

雷锋网注意到,一直以来,C2B是产业互联网的重要抓手,也是腾讯的独特优势。

2018年-2019年,医疗、出行、教育、金融、政府等成为众多云厂商重兵布阵的领域,腾讯集结了安全、AI、LBS、区块链等技术,强化了腾讯云的平台能力,通过公众号、小程序、支付、企业微信等连接器做助手。

此前,光大证券发布报告,认为腾讯产业生态投资的投后管理和业务催化比投资本身更加值得市场关注,并重点给出3个理由:

1)腾讯在ToB领域投资方向明确、业务导向下注重整合协同、推动生态内的资源嫁接与合作;

2)ToB投资聚焦“技术方案生态+行业解决方案生态+关键技术卡位”三个领域;

3)腾讯及其生态内部充裕的业务资源及合作机会是其产业投资的重要特点。

从过去一年的“攻城略地”的动作来看,腾讯云确实更善于做资源整合,打法上也更激进,敢于亮剑。

云市场增长迅猛,头部厂商云上“打架”

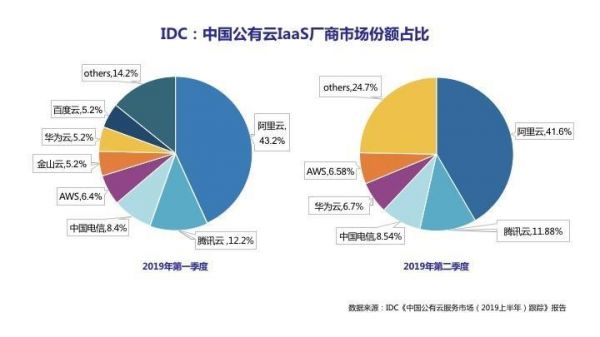

目前,中国的云基础设施服务市场增长迅猛 ,主要得益于互联网初创公司、政府机构和大型企业的数字化转型步伐加快。整个2019年Q2的市场规模增长迅猛,市场规模同比增长 58%,达到 23 亿美元。

格局上来看,阿里云依旧是国内第一,市场份额占到了40%以上,腾讯云紧随其后,占据12%以上份额,是国内第二大云服务厂商,此外,AWS、电信云、金山云、百度云、华为云等也增长强劲。

中国云市场竞争激烈,主要在于由互联网基因成长起来的大厂的努力推动,阿里云、腾讯云、百度云,经过一定的架构调整,云业务成为战略重心,也成为未来收入的“一份希望”。

在早期“投资换市场”的逻辑下,BAT云服务厂商在2019年加快了布局的步伐,尤其是投资上更为积极主动。重庆、河北、河南、海南、成都、长沙、黑龙江等地纷纷获得阿里、腾讯、百度的投资,并在智慧城市的大框架下开展云业务合作。

这被业界解读为抢夺市场之举。云业务实现广泛盈利的爆发期还没有到来,以亏损换市场、以投资换份额成为基本策略。

格局松动,硬实力PK

雷锋网(公众号:雷锋网)观察到市场上的一些变化:

阿里云在2019年云栖大会上宣布将聚焦新零售、新金融和数字政府,将这三大产业提到了新的重视高度。其云的落地将在这几个层面有更大动作。零售、金融和数字政府本身是阿里经济体覆盖的领域,阿里云作为一号位,且云和AI需要产业化,新重点被拎了出来。

腾讯云在2019年迈过了“全网服务器突破百万”大关,其在电子政务、金融科技、广告等领域的成绩,宣告了某种意义上的转身:从依赖视频和游戏客户转型多元化路径发展,技术受众更加全面。加上腾讯在去年9·30架构调整后成立CSIG事业群,云被拔高,资源更多,“云+产业”获得了更多客户的使用信心。

可以说,依托QQ微信社交生态优势,腾讯C2B模式重构了商业、政务链路。此外,腾讯云加速SaaS孵化,聚集了一批垂直应用厂商,给自身云服务加分。

百度云依旧是百度ABC整体战略的执行者,云业务承载着AI TO B的使命,在王海峰和尹世明的带领下,百度对云大力投资,比如今年5月份对软件巨头东软14.43亿的投资,也被认为是其云业务版图扩张的表现。

在今年11月,百度与东软联合推出新型智慧城市框架,百度云在政企行业渠道层面和应用建设层面实力大增。

AWS在全球市场依然是三驾马车的头牌,微软Azure和谷歌云紧随其后。在10月份亚马逊发布的2019年Q3财报中,AWS营收90亿美元,较去年同期的66.79亿美元增长34.7%,分析师普遍预期为91亿美元。虽然在10月份痛失美国五角大楼100亿美元JEDI合同,但是AWS业务收入依旧走稳健路线。

在大中华区,AWS在7月份就宣布了新一把手的任命,追求“新的增长”。AWS本身在中国属于“闷声发大财”,但也注意到BAT的云上之争升级,需要调整打法,进入新的层次。

此外,华为云、金山云均成为市场格局松动的变量。

根据最新的《中国公有云服务市场(2019上半年)跟踪》报告,2019上半年,中国公有云服务整体市场规模(IaaS/PaaS/SaaS)达到54.2亿美元,其中IaaS市场增速稳健,同比增长72.2%,PaaS市场增速有所回落,同比增长92.6%。

整体来看2019年上半年,中国公有云市场集中度进一步提升,无论是IaaS市场,还是IaaS+PaaS市场,排名前10的厂商目前已占据了超过90%的市场份额,呈现出群雄逐鹿的激烈竞争场面。

自上而下发展数字经济已经成为中国社会基本面,加上云计算、5G、AI也在积极谋求落地,传统制造业、零售业、医疗教育机构、金融机构、政府纷纷寻求“再造”。

云厂商成为了舞台上最亮眼的群体,云上竞争一直是行业经久不衰的话题。

在互联网客户变化的当下,大型政企成为市场中的大头,长尾中小型企业也在为云厂商积极“贡献收入”。

TO B市场,考验的是服务的基因,对企业服务的理解越深,跑马圈地才会更加成功。

数据显示,到2022年整体云计算市场将突破2903亿元;到2025年,100%的企业会上云。这意味着云计算市场还有着非常大的增长空间,红利依旧。

如今,中国已经是全球第二大云计算市场,且完全由本土云计算企业主导,从底层到应用层的自研技术体系的构建会成为行业特征。

伴随着工业互联网、智慧城市、自动驾驶、新商业新零售、数字政府等热词出现,中国云计算市场会滚滚向前,行业洗牌是必然结果,其各自的国际化征程亦值得被关注。

相关阅读: