中国创企的2018年全球风投融资总额中占主导位置。但是,在SaaS领域,却显得有些薄弱。

今年6月,蚂蚁金服完成了有史以来规模大的一轮风险投资——140亿美元C轮融资。截至2018年,近12家民营中国企业,包括商汤科技、杜小曼金融、京东金融和饿了么,在单轮风险投资中获得了10亿美元甚至更多。

但如果说有什么值得注意的,那就是2018年中国大的几轮风投中,几乎所有的风投都涉及消费应用和服务。尽管中国是世界上大的经济体之一,并且在国家风险投资排行榜上高居榜首,但在以企业为中心的软件方面,中国似乎并没有投入太多资金。

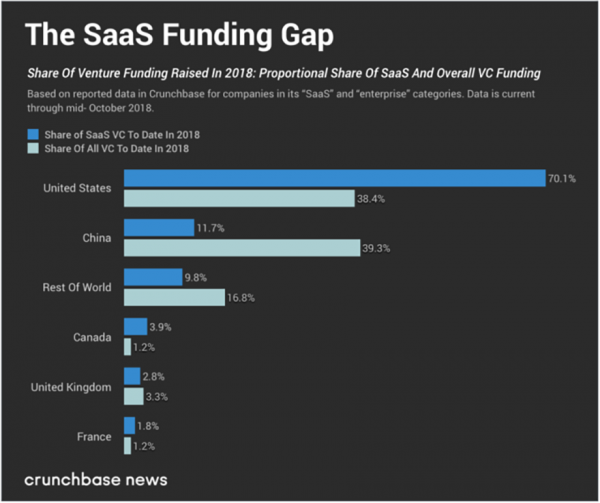

下表,展示了SaaS投资的全球五大市场(以及世界其他地区)。我们比较了SaaS专项资金在各个市场中所占的份额,以及它们在2018年迄今筹集的风险资金总额中所占的份额。

中国企业的融资总额在2018年筹集的风险投资中约占39.3%。相比之下,美国为38.4%。在这方面,美国和中国的风险投资市场不相上下。

然而,针对SaaS领域的融资,中美两国却仿佛隔着一个太平洋。按此标准计算排名的话,美国的SaaS企业获得了全球该领域70.1%的融资。相比之下,中国仅占11.7%。两者甚至没有可比性。

这种不对称性超出了美元数据的总和。当我们用一种更独特的方法来衡量市场时,这种反差就更明显了。

Crunchbase喜欢分析超大型风投的数量。这些风投交易的规模在1亿美元以上,它们正在为创业者和投资者重塑风投市场:

截止目前为止,美国在2018至少完成了15轮超大型的SaaS风投,而三家不同的中国SaaS创企仅完成了4轮融资,融资额超9位数。

Beisin周二宣布完成1亿美元E轮融资;

汽车行业软件制造商大搜车在9月份完成5.78亿美元F轮融资;

微盟是为微信构建的商业CRM系统,在不到四个月的时间内完成了1.6亿美元D轮融资,以及3.21亿美元E轮融资。

总的来说,中美市场在超大型风险投资领域的产出相当均衡。然而,当我们特别关注SaaS轮次的时候,情况就不一样了,其中涉及的数量和资金还是很不一样的。

这些差异体现了中美市场之间存在的结构性差异,而且在构建和支持SaaS业务时,美国与世界其他地区之间存在差异。

目前,除了资金指标之外,美国SaaS市场与世界其他地区的区别还不清楚。这个市场中到底存在哪些其他市场不存在的因素?而这些因素是否可以在一个仍处于萌芽阶段的SaaS生态系统中复制?这些问题值得后续的研究。尽管我们无法说明具体原因,但就目前而言,我们还是要关注这一差距。

相关阅读