北美云计算行业领先中国3-5 年,云计算行业的爆发式增长,IDC 数据中心等固定硬件基础设施作为产业链的上游,其价值也被重新认识,产业迎来一轮大的机遇和挑战。通过对比北美IDC 产业发展路径,我们发现:

2018Q1 北美ICP 资本支出、服务器需求超预期,北美云数据中心需求持续旺盛。云计算行业进入“黄金时期”,北美云计算行业继续保持爆发式增长 ,2017 年Q3 云市场增长超过40%。受益于云计算行业大规模增长,2018 年Q1 全球超大规模ICP 资本支出超预期,同比增长80%至270 亿美元,全球服务器市场收入同比增长38.6%。全球IDC 行业需求持续旺盛,2017 年美国数据中心投资超200 亿美元,超前三年总和。美国七大数据中心市场达到267 兆瓦(MW)批量净吸纳量,互联网和云计算企业会自建部分数据中心,但仍是历年北美市场大的租赁用户,云计算需求继续占据主导。

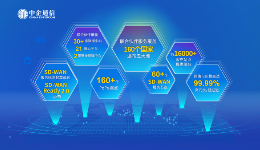

国内云服务市场需求强劲,中国IDC 市场将继续保持高增长。2017 年上半年中国公有云IaaS 市场同比增长近7 成, 2018 年Q1 中国服务器市场规模同比增长68.9%,浪潮出货量达到17.5 万台,同比增长77.5%,成为增长最快的厂商。中美对比发现,2017 年全球范围内的超大规模数据中心已经达到386 个,美国占比高达44%,绝大多数超大规模数据中心仍位于美国,中国位居第二仅占8%。并且BAT 数据中心服务器总和不及亚马逊一半,2017 年均开始发力建设大规模云数据中心,2017 年中国IDC 市场总规模为946.1 亿元,同比增长率32.4%,我们认为国内IDC 市场继续保持高增长。

云计算推动全球数据中心规模化集中化,北美IDC 企业已大规模整合或转型云托管,国内才刚刚起步,行业集中度将不断提升。北美IDC 产业已开始大规模整合,2017 年IDC 行业并购交易总数达到了48 笔,并购金额高达200 亿美元,运营商Verizon、AT&T 等开始出售数据中心资产选择轻资产运营,第三方数据中心占据主导已成为市场主导力量,Equinix、DigitalRealty 通过全球化并购整合成为全球数据中心龙头企业。国内IDC 产业主要为三大运营商主导,还处于并购整合初期,第三方数据中心占比较少,多家上市公司率先开始启动收购IDC 资产,行业集中度将快速提升。其中,沙钢股份开始全球化整合,计划258.08 亿元收购欧洲GS 10 个数据中心。

全球一线城市需求旺盛,运营商资本支出下滑,第三方IDC 布局一线城市迎来发展良机。数据中心地理位置和网络是关键,一线城市企业众多,IDC需求旺盛,并且零售需求远超批发需求。全球20 个一线城市IDC 收入占全部IDC 行业收入的59%,大规模、高品质数据中心成为稀缺资源。IDC 类似商业地产,我们认为一线城市IDC 机房因为政策限制土地、电力相对紧张,具有稀缺优势,市场零售需求旺盛,价格长期有上升趋势,二线城市数据中心最容易受到供给过剩,风险较大,偏远地区数据中心往往是互联网企业选择和政府当地企业合作,以自建为主。国内运营商受提速降费影响,收入增速放缓,资本支出下滑,第三方民营IDC 企业不断通过自建和收购扩大数据中心规模,迎来新一轮发展良机。

精选符合三维度标准优质标的:重点推荐定位一线城市、发展迅速、扩张整合能力强的龙头企业光环新网(300383)、万国数据(GDS),与云计算和互联网龙头合作紧密的数据批发型企业数据港(603881)、网宿科技(300017),建议关注区域IDC 企业宝信软件(600845)、奥飞数据(300738)。

风险提示:IDC 行业政策性风险;局部IDC 供给过剩。