腾讯宕,腾讯宕,腾讯宕完阿里宕。

2019 年 3 月 2 日晚间 23:55 分左右,阿里云华北地区出现大规模宕机,这是继去年 7 月 24 日腾讯云大面积宕机致广东区域全面瘫痪后,又一次重大事故。作为整个互联网的基础设施,云服务的安全性、稳定性、灵活性、性价比至关重要。因此,每次主流云服务厂商的宕机事件,都会引起轩然大波。

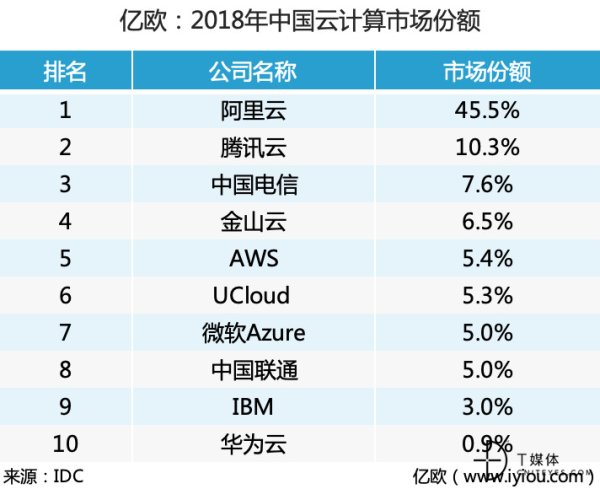

根据 2018 年 IDC 发布的中国云计算市场份额报告显示,阿里云市场份额达 45.5%,排名第一;腾讯云以 10.3% 的市场份额,排名第二。尽管腾讯落后阿里许多,但总体来看,在公有云市场上,二者依旧「风光」。

在产业互联网引领下半场的今天,对巨头来说,不仅要「广撒网」,还必须聚焦垂直行业「精打槽」。在金融云这样一个如此吸睛的细分市场,阿里、腾讯、金山云、IBM、华为云的入局,和银行系这些既有玩家又开始了一场「生死竞速」。

IT 成本水涨船高

金融机构亟需「上云」

金融云是云计算在金融业的一种应用,是专为银行、基金、保险等金融机构提供量身定制的集互联网、行业解决方案、弹性 IT 资源为一体的云计算服务。从层级类别上,金融云与政务云、教育云、医疗云等行业云是平行的。

从金融云的行业客户需求来看,在银行、证券、保险及交易所等行业客户中,银行占据龙头地位。金融云的兴起也与近年来银行 IT 基础架构演进与转型密不可分。

由于银行是经营风险的行业,作为「银行跳动的心脏」的 IT 系统和数据中心成为其稳定业务运行和控制风险的关键部分。多年来,大型商业银行在 IT 战略方面采取不计成本、控制风险、保证业务连续性的稳健战略。

随着外部市场和竞争环境的变化,银行传统的 IT 系统建设和运维面临一系列新挑战。一方面,银行业 IT 系统运行对外部基础设施、外部技术和服务的依赖性增强,网络安全威胁和运行风险不断加大,成本不断上升。

另一方面,业务部门对 IT 系统的要求不断提高。银行近年来面临的业务变革是:对公业务下滑而零售业务高速发展,物理网点萎缩、移动化渠道不断发展,客户群体从高端群体向长尾客群拓展,多维、高频、线上场景成为金融业务的主流模式。与之不相适应的是,其传统的 IT 系统线性规划和服务响应越来越难以应对网络化、脉冲型、场景型的动态业务保障需求。

为了支撑兼具随机性和聚向性的业务需求,银行不得不扩容和购买各类软硬件设备、智能化设备,同时不断扩大完善运维团队来支持庞大复杂系统的正常运行。这些使得支撑银行业务和创新发展的体系日趋庞杂,重资产及快速迭代也使得相关费用水涨船高、不堪重负。

金融云的出现为银行开启「腾云驾雾」的业务模式和数字化转型提供了新契机。

IaaS+PaaS+SaaS

深度服务「轻巧入云」

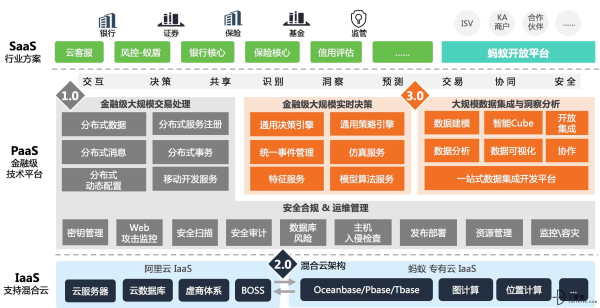

从服务模式上看,金融云服务可以分为 IaaS、PaaS 和 SaaS 三大层,在服务的深入度上依次递增。

在 IaaS 模式下,云服务商向银行提供虚拟计算机、存储、网络等计算资源,提供访问云基础设施的服务接口。银行往往无法控制这些基础设施,但可以控制自己部署的操作系统、存储和应用,也能部分控制使用的网络组件。

在 PaaS 模式下,云服务商向银行提供的是运行在云基础设施之上的软件开发和运行平台,用户可以利用该平台开发和部署自己的软件。银行可以对应用的运行环境进行配置,掌控自己部署的应用。

在 SaaS 模式下,云服务商向银行提供的是运行在云基础设施之上的应用软件。用户不需要购买、开发软件,可以利用不同设备上的用户端(如手机)或程序接口,通过网络访问和使用云服务商提供的应用软件。银行往往不能管理或控制支撑应用软件运行的底层资源,但可以对运行软件进行有限的配置管理。

蚂蚁金融云(蚂蚁金融科技)技术架构

这三种服务中,金融云 IaaS 满足的是基础网络设施和服务器的使用需求,金融 PaaS 能够为用户提供基础开发工具,而金融云 SaaS 服务则直接满足客户应用软件的全部需求。

与银行传统 IT 架构动辄上亿的投入相比,金融云平台采用的是一套轻巧、灵便、弹性十足的分布式技术架构。在购买模式上,按需租赁不仅能够在应用部署、IT 运维、设备扩容等方面为银行节省开支,还能为银行减少上亿的数据中心建设成本和每年数千万的运营成本。

三大势力抢滩金融云

目前金融云市场上主要有传统金融机构系、互联网系和设备服务商三大类玩家。

其中,传统金融机构系包括兴业银行、招商银行、平安银行、建设银行、工商银行等金融机构旗下的金融科技云平台。2017 年 3 月,兴业银行旗下兴业数金推出金融云平台「数金云」,该平台提供专属云服务、容灾云服务、区块链云服务、备份云服务、人工智能云服务和金融组件服务六大云服务;2017 年 6 月,招银云创联合 IBM 升级金融云服务;2018 年 10 月,平安科技研发的平安云亮相深圳。事实上,建设银行、工商银行等金融云也在悄然布局金融科技并向行业做技术输出。

互联网系包括阿里金融云、腾讯金融云、百度金融云等。2013 年,阿里巴巴率先推出金融云服务,为金融机构提供 IT 资源及互联网运维服务;2014 年,腾讯云开始帮助微众银行搭建基础架构,提供金融云服务;百度则相对落后,2018 年 4 月才布正式发布百度云金融行业云和百度云金融专有云。

最后一类是 IBM、华为、浪潮、新华三等设备提供商。以华为为例,华为构建了从数据中心、服务器、存储到云操作系统等全套的云计算基础设施方案。但其服务的短板在于起步晚、缺少互联网基因,面对金融云需要的灵活性、应对突发业务需求、业务快速部署上会显得吃力。IDC 发布的 2018 年中国云计算市场份额数据显示,华为云以 0.9% 的市场份额垫底。

作为云服务市场中最为重要的金融云「高地」,暗流涌动下,一场由互联网公司、传统金融机构和设备提供商共同参与的争夺战正在上演。

联合金融 IT 龙头

阿里、腾讯、传统金融机构「战不停」

BAT 等互联网巨头与传统金融机构之间的博弈总能引发行业关注,在金融云市场上也不例外。目前一个新兴的趋势是,BAT 在不断推进与银行 IT 服务商的合作,以联合进行整个金融云行业的生态布局。

亿欧金融了解到,目前阿里通过合作与投资的方式与文思海辉、科蓝软件、高伟达、润和软件、宇信科技、易诚互动联手,以 B2B2B 的服务模式争夺中小银行客户。

而在 2018 年,腾讯曾出资 4 亿元对长亮科技进行战略投资。长亮科技在银行核心系统市场拥有领先的地位。此外,京东金融也与神州信息战略携手推出融信云平台,神州信息是目前中国大的银行核心及渠道管理解决方案供应商。

华软金科副总裁严宜扬向亿欧金融介绍,阿里、腾讯一直做的是 B2C 业务,而面向个人用户与面向企业用户是两种不同的思维,在金融行业更是如此。

通常情况下,阿里云和腾讯云会将面向互联网行业的公有云技术移植到金融云中,这种标准化的做法,优点是速度高、成本低,标准化输出能够帮助客户快速搭建 IT 架构,但缺点是面对金融业特有的复杂问题时往往会力不从心。

而金融 IT 服务商长期以来服务于银行等金融机构,对各类金融业务所要求的技术稳定性、安全性的理解要更深刻。同时鉴于其原有的银行客户网络,互联网巨头也能更快速的打开市场。

对于传统金融机构提供的金融云服务,严宜扬表示,金融机构有自己的金融业务,难以在金融技术输出中做到绝对中立,而且金融行业是一个排他性、监管性、合规性较强的行业,金融机构对用户数据放在什么平台上、是不是可以放在行业竞争对手所提供的服务里,有很大的顾虑。同业竞争是银行客户担心的主要问题。

如今,各个行业正在加速趋近向云计算转型的拐点,基于互联网共享的软硬件平台,实现弹性、灵活、经济的计算服务已经是大势所趋。但对于金融行业来讲,上云仍然面临着一系列的挑战和难点。

金融,尤其是传统金融机构有非常高的合规和监管要求,除了满足国家标准,还需要满足行业标准的要求。金融机构管理着客户身份、账户等非常重要的隐私信息,对数据安全高度重视,云服务商要克服的难点在于如何通过一系列的技术、产品和服务来提升数据安全等级。同时,能否在云平台上实现业务连续性,提升系统高可用性,应对高并发的交易需求也是金融机构迈向全面「云化」的进程中的一大顾虑。

未来几年,国内的金融云将迎来弯道超车的历史机遇,面向大型企业的「金融私有云」和面向小型企业的「金融行业云」将百花齐放,支撑中国金融业务的创新与变革。

相关阅读

Google收购云计算公司Alooma,但这只是缩短与AWS差距的一小步