十年前,我是魔兽世界的忠实玩家。当时我玩的是战士,防战。

玩过防战的都知道,这个职业唯一的作用就是下副本的时候抗 BOSS,身后站着 5 个以上的治疗和几十个 DPS,一旦防战挂了,BOSS 打所有人都是瞬秒。当时对于防战的主要要求是血量,血量要能抗住 BOSS 的一个技能加一次普攻,然后治疗在 BOSS 的技能和攻击间隔会把防战的血量加满。但是,如果很不幸 BOSS 的攻击出了碾压或者暴击,那么防战肯定立躺,紧跟着也就团灭了。

那么如何避免被 BOSS 碾压或者暴击呢?当时所有的玩家都比较迷茫,随着玩家们的实践,大家逐渐摸索出了一个称之为圆桌理论的东西,这个理论很简单也很容易理解,就是,BOSS 的攻击打在防战身上会有几种情况,分别是未命中、躲闪、招架、格挡,碾压以及普通击中。

顺序是,先判定是否未命中, 如果命中是否躲闪, 如果未躲闪是否招架, 如果未招架则是否格挡 , 是否被 BOSS 碾压, 最后才是普通攻击。也就是说,每次近战攻击都可能会出现未命中,躲闪,招架,格挡,暴击,碾压,除此之外将是一次普通攻击。如果未命中,躲闪,招架,格挡几率的和达到 100% 或更高,攻击的结果不仅不会出现普通攻击,还会连暴击和碾压也不会出现。也就是说,如果优先级高的各部分和超过 100%,会把优先级低的各种结果挤出桌面。即为 “圆桌理论”。对于防战来说,要做的是就是通过堆装备上面的格、闪、招和防御等级,把整个圆桌占满,从而使得碾压这种攻击方式不会被放到圆桌上。

自从我学会圆桌理论之后,我们的副本进度一日千里,我成了本服战士里面比较受欢迎的存在,这导致我一直很喜欢圆桌这个名词。

最近我一直在琢磨中美两个企业级服务的不同点,我觉得圆桌和优先级这两个概念,用在企业服务领域也很合适。假设我们要在圆桌上面摆放企业服务的各个公司,一定也是有优先级的,我觉得优先级的顺序一定会像这张图上一样:

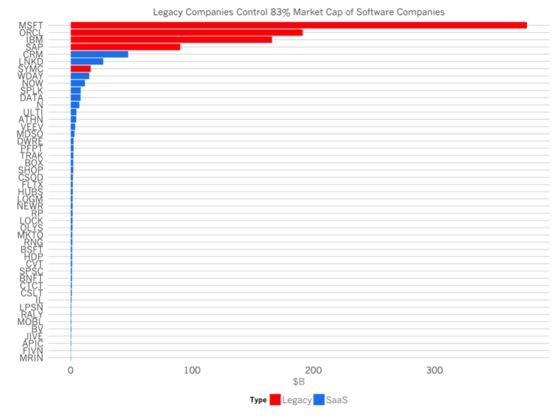

在美国,虽然 SaaS 企业拿到的投资在企业服务领域占到了绝大多数,也吸引了几乎所有的眼球,但是有一个不可否认的事实是,美国企业服务领域不仅仅只有独角兽,还有更多的巨头。我觉得,中美两国企业级软件生态的差异,一定要考虑到这个关键因素的存在在美国,除了 Apple、Google、Amazon、Facebook 这些 2C 的巨头,还有 Microsoft、Oracle、IBM、SAP 这些 2B 的传统巨头,这四家公司的市值总和是 8300 亿美元,在这些 2B 的巨头下面,还有 HP、Vmware、EMC、CA 这些几百亿美元市值的传统公司,SAP 的市值是 Salesforce 的两倍。微软的市值是 Salesforce 的 8 倍。

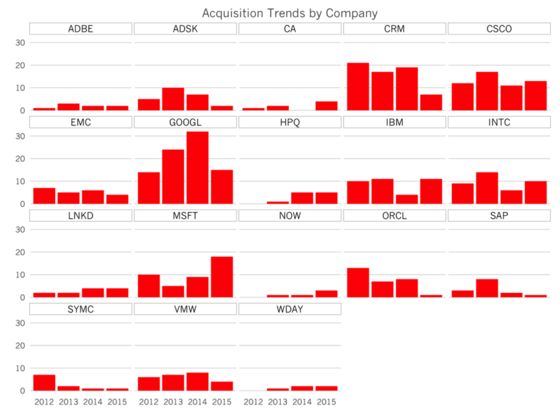

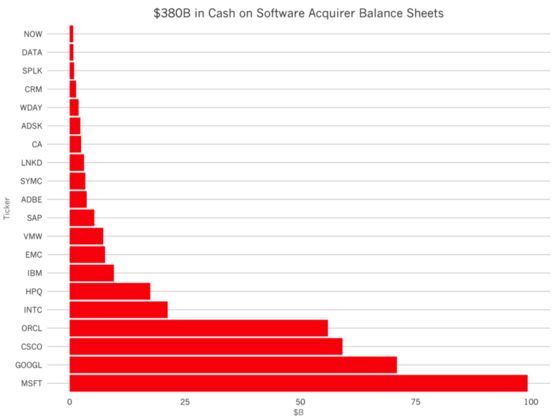

即使是在 SaaS 领域,综合性巨头如 Salesforce、Workday、ServiceNow 这些市值上百亿美元的新兴 SaaS 领军者,也已经不是单一垂直的产品提供商,几乎每一家百亿美元以上的公司都有自己赖以生存的生态。现在在美国,新的企业服务领域的创业公司最后的推出途径,除了成为独角兽 IPO 以外,更多的是卖给这些巨头们。比如早先 83 亿美元卖给 Oracle 的 BEA,再比如 83 亿美元卖给 SAP 的 Concor,等等。

巨头们手握上千亿美元的现金,在收购这个事情上毫不手软,对于创业者来说,则没有太多的后顾之忧。这是一个双赢的事情。

在美国创立一个科技 startup,第一步是要有 Technical Insight,第二步是要把 Idea 做成产品,后面则是把产品推向市场,运营公司,并成为品类的代名词。这些步骤需要完全不同的知识和技能,然而在美国的创业者不必拥有全部的能力,只拥有一部分的能力也是可以的。诚然,能做出产品、良好的运营公司并最终成为领域佼佼者的创始人最终会赢得全世界,比如 Salesforce 的马克. 贝尼奥夫以及 LinkedIn 的里德. 霍夫曼,但,没有这么有能力的人最终也会小有所成,并最终能够在后面的若干次创业中取得更大的成就。Lewis Cirne 最早在 1998 年创立 Wily,在 2006 年将公司以 3.75 亿美元卖给 CA,在 BenchMark 做了一年的 EIR 之后,Lewis 创立 New Relic,并最终于 2014 年上市;Frederic Luddy 在上个世纪 90 年代创办了 Remedy,后来 Remedy 卖给了 Peregrine,而后又被转卖给 BMC,Frederic Luddy 于 2005 年创办 ServiceNow,2012 年,ServiceNow 在纳斯达克 IPO,市值 29.5 亿美元,今天,ServiceNow 市值 140 亿美元,是全球第四大 Saas 公司。

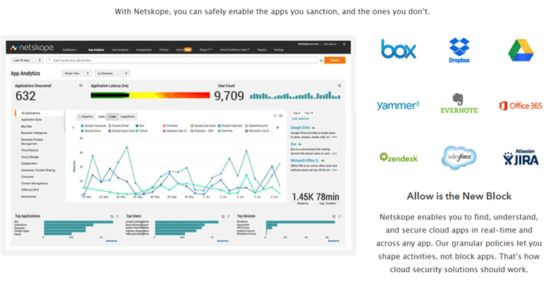

美国企业服务的生态不仅仅表现在并购和推出上面,美国的大型企业软件会为次一级的企业提供生存的生态,比如 CA 和 BMC 这两家市值百亿美元的公司,他们的业务建立在对 IBM 和 Oracle 这些软件提供运维和管理的基石之上;再比如,新兴的安全 SaaS 服务公司 Netskope,他们的业务建立在 Salesforce、box、zendesk 这些 saas 公司之上。他们提供一种云端的网关和审计,使得企业可以安全的使用 SaaS,显然,要先有云和 SaaS 的大规模普及,才能有 Netskope 公司的业务基础。再比如 RightScale,这是一家 Cloud Management 公司,他的业务是以公有云和混合云的普及为前提。

在美国,做好一个领域的产品再卖给一个领域的小巨头,这种行为十分普遍,比如,Elastica 这家和 Netskope 做同样业务的公司,在 CASB(Cloud Access Security Broker) 领域排行第三,年收入仅 400 多万美元,在不久前被 Blue Coat 收购,作价 2.5 亿美元。这个 Blue Coat 公司可能很多人都没听说过,这是一个在安全领域某些细分行业领先的传统企业,市值 25 亿美元左右。

所以,美国企业服务领域感觉就像是亚马逊的热带丛林,大大小小的物种组成了一个生态圈。在中国呢?

中国的只有 2C 领域有巨头,2B 没有巨头。因此,中国企业服务领域的创业者,不但失去了和用户共同长大的机会,而且需要和觊觎企业级市场的巨头们同场竞技。2C 的巨头和 2B 的创业者没有生态可言,因为 2C 的巨头并不占据市场,因此,他们不会像美国 2B 的巨头一样手握重金准备收购,他们更多的是准备收割。

对于创业者来说,怕的并不是同场竞技,但是,大多数领域的创业者恐怕无法应付降维打击。在中国,很多竞争并不是来自于直接的竞争对手,而是来自于想不到的侧方或者后方,来自产业链的上游。降维打击的发起者拥有战略优势,使得创业者必须在战术上做出更多的腾挪才能应对,正如《银河英雄传说》中帝国对自由行星联盟的战略优势,使得后者必须做出更多战术的变化。

我个人觉得,企业服务领域的创业者必须志存高远,瞄准更大的机会,准备成为超级独角兽。因为中国的市场土壤,按照圆桌理论的说法,应该是先有超级独角兽也就是百亿美元级别公司的出现,才能容下更多的十亿美元和亿美元级别的公司,后者的生存要依赖于前者。