大批明星企业潜力股投入市场,让疲软的股市为之一振。不过在股市的另一端,部分已上市的SaaS企业却在纠结坚守还是撤离。

今年的IPO热潮,似乎比往年来得更猛一些。小米、美团点评风头还没过,映客、今日头条、宝宝树、拼多多、找钢网、同程艺龙等扎堆计划IPO,再次刷爆人们眼球。

大批明星企业潜力股投入市场,让疲软的股市为之一振。不过在股市的另一端,部分已上市的SaaS企业却在纠结坚守还是撤离的问题:IPO后时代不如预期的资本和成长空间、严峻的盈利和现金流压力、投资者大量减持抛售以及民众对“新经济股”心理价位的偏低,都加深着他们对当初选择的质疑……

从上市到撤牌,资本始终是内在驱动

回想起当初上市这步棋,很多SaaS企业掌舵人依然觉得自己没有走错。近10年,国内云计算产业发展如火如荼,大批资本鱼贯而入,不过大小玩家也如过江之鲫,能借助IPO将自己推向资本前端,是拓宽资本渠道和展现自身实力的绝佳机会。何况,上市的光环,不管对强化行业影响力,还是增加品牌公信力,都百益而无一害。早期投资者也希望借此渠道回笼资金,早日抽身。

在国内金融监管收紧,资本寒冬真正来临的2017-2018年,一些自我供血能力不足且带“烧钱”属性的新经济公司更是急于借IPO之手,实现新渠道输血。而门槛较低,费用较少,模式又相对灵活的新三板,很快成为中小型SaaS公司上市的首选阵地。

在推动“新经济企业”发展上,国家因势利导,提供了利好政策支持。比如今年年初,证监会发行部就曾酝酿为云计算、生物科技、人工智能、高端制造等行业开辟IPO绿色通道。个别实力雄厚的“独角兽”企业符合相关规定,还能享受“即报即审”的政策优惠。这在少则一年两载,多则数年的IPO排队周期面前,简直是意外之喜。

上市不是理想的“敲门砖”,不过通过股权融资为企业发展募集资金,的确可以减少一线市场的钱荒焦虑。比如上市后的捷视飞通、金尚互联、仑谷科技、北森等云服务企业,都曾借助挂牌定增,为自身发展集资。只不过IPO在广开渠道的同时,也加强了对企业股权稀释、盈利能力、融资途径等的管控,遇上经济环境低迷,依然难免双向承压。

据《新三板云计算2018年度策略》公开的数据显示,截止去年10月底,国内登陆新三板的云计算企业共459家。数量并不算少,不过多数深陷高增长低估值的价值洼地。造成这一现状,与股市红利稀释、新三板受众相对较窄有关,也与云计算新经济股收益不够惊艳,很难吸引到大批短期投资者有所联系。加上近两年,A股、港股低迷,资本对新三板市场和二级市场未来的股市行情预期更不大乐观,进一步加剧了新三板企业的发展困境以及股票发行延期认购的泛滥。

资本补给后劲不足,加上业绩表现不尽如人意,部分新三板上市SaaS企业逐渐萌生撤牌的念头。比如人力测评云服务商北森云。有消息称:今年3月北森已提交撤牌申请,目前其股票处于停摆状态。

因为经营战略调整、资本补血不足、公司发展等原因走向IPO又撤离IPO的远不止北森一家。据Wind资讯透露,2017年全年国内有709家新三板公司终止挂牌,而此前的2016年只56家,2016年仅为37家。2018年上半年,有数据可考的已有超过350家新三板企业摘牌。

比起摘牌的决绝,部分云服务企业选择调整业务结构,孵化新经济增长引擎,实现突围。比如2010年上市的三五互联。在云服务成本居高不下、软件产品只占整体营收收入不到4.94%的情况下,三五互联将很大一部分精力转向了游戏产品。目前游戏业务营收1.29亿,占整体营收近40%的比重。

缘何国内外SaaS企业上市呈两极分化?

国内部分主板、新三板的SaaS企业处于价值洼地,这是否意味着SaaS企业本身投资价值不高,通过上市这条路实现资本和规模的同步扩张根本行不通?

显然不是。对比国外,我们发现:纳斯达克最抢手的牛股,很多就来自Salesforce、ServiceNow、Workday、Zendesk等云服务商。其中,Salesforce、ServiceNow在2017-2018年间的股价一路飙升,股票涨幅在50%乃至60%以上。部分转型云计算的企业,比如Oracle,在业务主力向云业务迁移过程中,得益于万亿级市场前景和华尔街投资者的赌定,市值突破 2000 亿美元,股价大涨近 11%,云计算这支新经济股的魅力可见一斑。

以上来自纳斯达克2018-7-10当日数据股票市场数据,仅做参考

既然如此,为何国内和国外SaaS上市企业在资本市场的待遇上天差地别?

从云业务自身条件看,因为SaaS不同于传统封装软件,无法靠一次性付费集和高客单价取胜,加上重度依赖未来持续付费价值,不管是国内还是国外SaaS企业,前期都有高投入、低产出的风险。不过同时,SaaS企业的高增长率、产品高毛利率(一般在60%以上)、低边际成本优势也很明显。双方上市后格局呈两极分化,与SaaS模式本身鲜有关联,多半与以下因素有关:

市场成熟程度。欧美SaaS市场早于国内近20年兴起,发展到现在,市场已经相对成熟,SaaS的接受度、普及度、付费意愿都较高。而国内SaaS市场虽然处于高速发展期,依然在市场开发和教育的中后期,前期盈利能力受限,股票价值自然容易受到资本市场的低估。

品牌的市场影响力。有公开数据表示:销售自动化领域,Salesforce以35.2%的市场占有率在全球遥遥领先。国内虽然也涌现出爱尚理客、纷享销客、红圈营销、销售易等CRM爆款产品,但单品的市场占有率、销售额、全球化程度等显然和Salesforc不在同一体量。对于前景和实力并重的资本方来说,极少轻易下注。即使下注,分散到各阶梯玩家,也不会太多。

另外,单个品牌的市场影响力越大,垄断程度越高,挤兑其他竞争对手,抢占市场制高点的可能性也越大。在此情况下,以利益为导向的资本方,更愿意押宝头部玩家,尾部玩家直接遇冷。

资产规模。简要对比国内外SaaS企业,尤其是上市SaaS企业,我们不难发现两者在市场估值、资产规模上的显著差异。以国内SaaS独角兽理才网为例。成立于2014年的理才网以daydao PaaS平台为核心,孵化出SaaS HR、SaaS CRM、SaaS OA、SaaS SCM等一站式云服务产品,并同步开拓海外市场,2017年32亿元估值在业内已相当瞩目。而同样是SaaS HR出身的Workday,市值接近280亿美金。

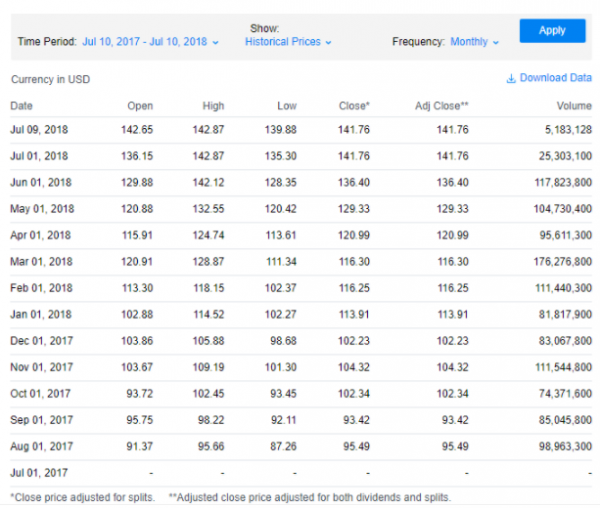

Salesforce纳斯达克2017-2018年部分股票历史数据

盈利能力,也是引发资本方态度质变的一大要素。目前国内一线明星SaaS企业营收尚在千万或数亿徘徊,而国外收割数十亿乃至百亿美元的大有人在。如Salesforce,2017财年、2018年财年营收分别为83.9亿美元、104.8亿美元。差异化体量的竞争导致资本市场热度的锐减。

经济环境。随着全球经济增长速度放缓以及货币政策、贸易方针等的变动,国内外对投资越发谨慎。不过国内金融监管收紧,投资理性下行,导致股市所受影响更为明显。

写在最后

SaaS、PaaS在内的云计算产业依然是未来的大方向。加上目前国内SaaS市场处于上升期,扩张速度较之传统套装软件高出10倍不止,2017-2021年复合增长率维持在40%以上(源于IDC《中国公有云服务市场半年度跟踪报告》),总体来讲,市场前景依然可观,借助IPO实现“补血”或扩张也未尝不可。

据悉,daydao、UCloud、QingCloud等有计划IPO,只不过在严峻的现实面前,这群后来者更谨慎,上市周期也随之拉长。但笔者有直觉:在前线融资遇冷的情况下,越来越多的实力派赛手或走向IPO这条路。